供求关系决定市场价格 黄金的供求关系比较特殊

admin

|产量下降推高黄金价格

全球矿山每年生产的黄金为2000多吨,约占市场总供应量的70%。从产金分布的地区看,南非、北美和澳大利亚依然是最主要的黄金产区,但是已经呈现出日渐衰落的势头。而中国、俄罗斯、印尼、秘鲁等黄金生产国已经迅速追赶上来,虽然和前几名还存在一定差距。老牌黄金生产国衰落,新兴黄金生产国崛起,但世界总的黄金产量却没有太大变化。黄金生产并非是影响产量的主要因素,最近这些年黄金价格虽上涨不少,但南非等国家的黄金产量却仍然在减少。这是因为他们的老矿区资源已开采得差不多了,而由于前几年黄金价格低迷,勘探和开发工作也跟不上,致使可供开采的黄金储量不断减少。因而,世界黄金产量的增长已经有了减缓的趋势,除非黄金价格出现大幅度上涨,促使大笔资金进入黄金开采业。

黄金产量和黄金价格之间,虽然没有直接的联系,但是黄金产量的变化,多少会对黄金价格带来影响。产量上升会增加市场上总的黄金供应量,因而抑制黄金价格的上涨;反过来,黄金价格上涨会促使资本流入黄金开采业,增加黄金产量,这是很明显的。

再生金的供应影响黄金价格

黄金需求主要包括黄金消费和黄金投资两大部分。黄金消费包括首饰业,其他用金业如电子、装饰、医疗等。黄金投资则是指用于储备、储蓄或投机用的金条、金币等。黄金生产商的回购也包括在内。首饰是黄金消费中最重要的方面,2005年全球用于首饰的黄金2700吨,占了消费总量的2/3。60%的珠宝需求和接近一半的实物黄金需求都来自中国和印度两个国家。中国每年结婚的新人大约1000万对,以平均每对新人消费5克的金戒指和一条15克的金项链来计算,每年就可以消耗掉大约200吨黄金。

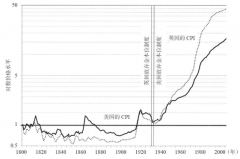

与黄金产量相比,再生金的供应和各个国家地区的经济状况对于黄金价格的影响会更大一些。1997年,东南亚发生了大范围的经济危机,黄金价格顿时上扬,导致东南亚的黄金出现了大量回收状况。1998年,再生金的供应量突破1000吨。2001年开始的黄金价格上涨,使再生金的世界供应总量一直保持在每年800多吨的水平以上。

投资需求成黄金价格主推手

由于全球地缘政治形势紧张、恐怖主义威胁加大、经济复苏缓慢等造成黄金投资增加,目前全球的黄金投资呈上升趋势,投资需求逐渐成为推动黄金价格上涨的重要因素。特别是中国黄金市场的逐渐开放,金条和金币的需求量大幅度增长。中国强劲的实物黄金需求也带动国际金价触底之后出现了持续性反弹格局。那么,中国市场的黄金消费是否真的开始影响国际黄金市场价格了呢?

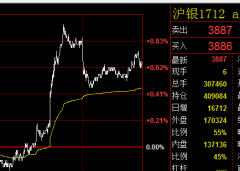

2011年9月,国际黄金价格登上了历史最高点1920美元/盎司,自国际金价见顶之后,中国黄金进口交易一直保持着非常活跃的态势。根据香港公布的官方统计数据,2011年8月,中国内地从香港进口的黄金已经增加到每月40吨,在11月已经突破了100吨,到2012年年初,交易量再次恢复到100吨。由此可以推算出,每年进入中国内地的黄金实物量达到了近800吨。

而现在的世界黄金总产量每年大约为2200吨,基本保持着相对稳定的状态。如果每年中国进口的黄金确实达到800吨这个数字,那么中国市场的需求影响黄金价格波动,并不是妄言。

根据中国黄金协会公布的数据显示,2013年上半年全国黄金消费量达到706.36吨,比2012年上半年增加246.78吨,同比增长53.7%。金条用金量达到了278.81吨,同比增长86.5%。从这些数据可以看出,投资需求将成为中国黄金市场的主要推动力量。

随着全球经济一体化的推进,为了抵御通货膨胀带来的负利率效应,配置一些投资性的金条已经成为人们理财结构中不可或缺的一部分。金条作为一种具有储备价值的财富储藏手段,是普通家庭不可回避的私有财产选择方向。如果中国把美元资产占绝大部分的外汇储备兑换成黄金,国际黄金的价格将会被推高至多少呢?

随着中国实物黄金的需求占世界黄金需求比重逐渐提高,越来越多的人开始相信中国黄金市场需求将左右国际黄金价格的走势。按照年均800吨的消费量来估算,未来10年,中国的黄金总需求量就是8000吨。其实8000吨并不算一个很大的数字,但是目前中国中央银行持有的黄金只有1054吨,远远不能满足投资的需求。