股指期货止损(止盈)技术的运用

admin

|(一)止损的重要性——鳄鱼法则

关于止损的重要性,专业人士常用鳄鱼法则来说明。鳄鱼法则的原意是:假定一只鳄鱼咬住你的脚,如果你用手去试图挣脱你的脚,鳄鱼便会同时咬住你的脚与手。你愈挣扎,就被咬住得越紧。所以,万一鳄鱼咬住你的脚,你唯一的机会就是牺牲一只脚。在期市里,鳄鱼法则就是:当你发现自己的交易背离了市场的方向,必须立即止损,不得有任何延误,不得存有任何侥幸。鳄鱼吃人听起来太残酷,但期市其实就是一个残酷的地方,每天都有人被它吞没或黯然消失。再请看一组简单的数字:当你的资金从10万元亏成了9万元,亏损率是1÷10=10%,你要想从9万元恢复到10万元需要的赢利率也只是1÷9=11.1%。如果你从10万元亏成了7.5万元,亏损率是25%,你要想恢复的赢利率将需要33.3%。如果你从10万元亏成了5万元,亏损率是50%,你要想恢复的赢利率将需要100%。俗话说得好:留得青山在,不怕没柴烧。止损的意义就是保证你能在市场中长久地生存。甚至有人说:止损=再生。

世界投资大师索罗斯说过,投资本身没有风险,失控的投资才有风险。学会止损,千万别和亏损谈恋爱。止损远比盈利重要,因为任何时候保本都是第一位的,盈利是第二位的,建立合理的止损原则相当有效,谨慎的止损原则的核心在于不让亏损持续扩大。

(二)止损原因

需要止损的原因有两个方面。第一是主观的决策错误。进入期市的每一位交易者都必须承认自己随时可能会犯错误,这是一条十分重要的理念。究其背后的原因,是因为期市是以随机性为主要特征,上千万人的博弈使得任何时候都不可能存在任何固定的规律,期市中唯一永远不变的就是变化。另外任何规律都肯定有失效的时候,而这个时候也许就会被聪明的你碰到。当遇到失败概率变为现实,或者规律失效,这时就有必要挥刀止损了。第二是客观的情况变化,例如基本面发生意料之外的突发利好或利空,宏观政策重大变动,战争、政变或恐怖事件,地震、洪水等自然灾害,机构资金链断裂等等,都会导致期货行情瞬间发生逆转。(三)止损策略

设计止损的两个要素中一个是时机、一个是幅度,只要满足两个条件的任何一个就止损。这两个要素对不同的人,不同的风险偏好,不同的品种,不同的行情阶段,都有所不同。第一个条件是波动幅度达到止损额。那是为了帮助投资者从空间上判断可能的错误,但建议这个额度设在明显的压力或支撑以内,否则实际执行额度就会远超预定金额。第二个条件是时间,时间是行情里最重要的要素,也是最不容易掌握的要素,因而投资者必须预先对行情定性,找出从你下单时起到行情形成你希望的突破之间容许的时间长度,一旦超过时间限度,你头寸的风险将陡然增大,因而先平仓出场再说。严格执行时间止损,同样能避免实际止损金额远超预定金额的问题。相对而言,空间的变化随机性更强而时间结构难以零时改变。所以这两条中,时间止损比空间止损重要,也更可靠。当止损条件满足时,就不要从技术上再重新去判断该不该止损,既然行情发展没按你希望的那样,就证明你以前的分析很可能是错的,至少错的概率陡然变得很大。止损既然是本金的最低安全保障,这时再侥幸下去就意味着风险与收益的比例严重失调,执行止损就高于一切!这样,你就不会因自己必然存在的错误分析而被淘汰,就能够留在市场上,等到曙光来临的那一天。

然而,止损非常难。事实上,投资者设置了止损而没有执行的例子比比皆是,期货市场上,交易者被扫地出门的悲剧几乎每天都在上演。止损为何如此艰难?原因有三:其一,侥幸的心理作祟。某些投资者尽管也知道趋势上已经破位,但由于过于犹豫,总是想再看一看、等一等,导致自己错过止损的大好时机;其二,价格频繁的波动会让投资者犹豫不决,经常性错误的止损会给投资者留下挥之不去的记忆,从而动摇投资者下次止损的决心;其三,执行止损是一件痛苦的事情,是一个血淋淋的过程,是对人性弱点的挑战和考验。

总之,止损无条件——止损永远是对的,错了也对;死扛永远是错的,对了也错。

(四)止损方法

如何设定止损位呢?有如下的方法供参考:1.平衡点止损法

在建仓后即设立原始止损位,原始止损位可设在距离建仓价格1%~30%的位置。买入后期价上升,便将止损位移至建仓价,这是你的盈亏平衡点位置,即平衡点止损位。依此,投资者可以有效地建立起一个“零风险”的系统,可以在任何时候套现部分盈利或全部盈利。平衡点止损系统建立好以后,下一个目的就是平仓。平仓具有很强的技术性,但是不管用什么平仓技术,随着期价上升或下跌必须相应地调整止损位置。

[例]

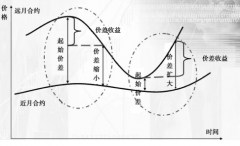

投资者在2000点买入,原始止损位设立在1950点,买入后期价若一路下跌,可在1950点止损出场(见图11.3)。

图11.3 平衡点止损法示意图之一

图11.4 平衡点止损法示意图之二

图11.5 平衡点止损法示意图之三

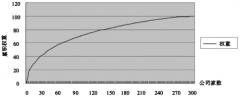

人们普遍注意空间的止损,而不考虑时间因素。只要价格跌到某个事前设定的价格,就斩仓出局,这就是空间止损。空间止损方式的好处在于,可以通过牺牲时间而等待大行情,缺点在于经过了漫长的等待后往往不得已还要止损,既耽误了时间又损失了金钱。为此,需要引入时间止损概念。时间止损是根据交易周期而设计的止损技术,譬如,我们若对某次的交易周期预计为5天,买入后在买价一线徘徊超过5天,那么其后第二天应坚决出仓。从空间止损来看价格或许还没有抵达止损位置,但是持仓时间已跨越了时间的界限,为了不扩大时间的损失,此时不妨先出局。

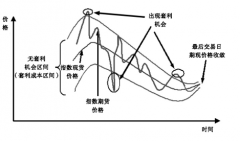

3.技术止损法

在关键的技术位设定止损单,可避免亏损的进一步扩大。技术止损法没有固定的模式。一般而言,运用技术止损法,无非就是以小亏赌大盈。其主要的指标有:①重要的均线被突破;②趋势线被突破;③头肩顶(底)、双顶(底)或圆弧顶(底)等头(底)部形态的颈线位被突破;④上升通道的下轨或下降通道的上轨被突破。

4.程序化止损

正是由于上述原因,当价格到达止损位时,有的投资者错失方寸,患得患失,止损位置一改再改;有的投资者临时变卦,逆势加仓,企图孤注一掷,以挽回损失;有的投资者在亏损扩大之后,干脆采取“鸵鸟”政策,听之任之。为了避免这些现象,可以采取程序化的止损策略。即借助事先设计好的交易系统,由电脑中出止损信号,交易者根据信号机械式操作买或卖。这是目前帮助投资者严格执行止损的一种简单而有效的方法。这种交易系统有助于投资者养成良好的止损习惯,从而规避市场中的风险,使之最大限度地减少损失,使之化被动为主动,在投资市场中立于不败之地。

(五)对止损认识的误区

误区之一:频繁止损,越止越损大多数初入期货市场的新手,在因为不及时止损而遭受损失后,一般都会吸取教训,严格制定止损原则。但出于“一朝被蛇咬、十年怕井绳”的心理,往往容易走入另一个极端,就是因为对市场的不熟悉及交易的不自信,设置止损时没有规律,频繁损失,频繁止损。

这种误区的危害也是巨大的,无论资金量有多大,没有哪个账户可以承受长期的亏损,更严重的是,当资金量越来越少时,投资者可能会逐渐失去分析和交易的自信心,总是在止损和不止损之间犹豫徘徊,难以制定和执行合理的止损计划。要防止这种情况出现,投资者应在交易任何一个品种之前,首先熟悉其市场规则和价格波动特点,并根据不同的品种制定不同的止损策略和止损位置。

误区之二:损失可以“拖”回来

投资者在出现损失时,往往会优柔寡断,心存侥幸,放弃执行止损计划,希望通过拖延来等待行情的扭转,把损失“拖”回来。特别是在损失巨大时,会因为心理上难以承受,希望通过拖延来减小损失幅度。这是期货交易中最难以克服也是最常见的心理误区。事实上,任何一笔交易都有最佳的止损时机和止损位置,一旦错过,不仅不能挽回最初的损失,还有可能导致巨大损失。尤其是在逆势操作出现损失的时候,更应该当机立断,严格执行止损,这就是所谓的“不怕错、只怕拖”。

误区之三:止小损、不止大损

一部分投资者在具备一定交易经验后,往往会过高估计自己的止损能力,在止损中陷入“止小损、亏大钱”的误区。例如,当损失在10%以内的时候能够及时理性的止损,可是当损失超过50%的时候却不愿止损。

下面,我们仍然以上面的股指期货仿真交易大赛中的投资者乙为例,来看看即使他采取了不科学的满仓交易,但只要时刻牢记止损或止盈,结果又会怎样?

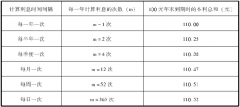

假设甲在以4500的价位卖出IF0812合约1手后不采取止损策略,而乙在以4500的价位满仓卖出IF0812合约5手后,他意识到自己的交易风格很激进,风险显然巨大,必须设置有效的止损方案以控制风险。于是乙采用了平衡点止损法。规定:进场做空后,只要期价上涨,亏损50点就全部止损出场,如果下跌,则将止盈点下移50点。

收市后甲乙两人账单结果见表11.2(手续费略):

表11.2 乙止损情况下的甲乙两人交易情况进展表