股指期货投机交易实战体验

admin

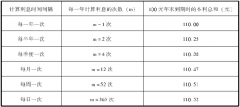

|9月初,甲、乙两位投资者准备在沪深300股指期货(仿真)市场做投机交易。其中,甲的期货账户中拥有资金80万元,而乙的期货账户中有资金30万元。当时期货仿真交易收取的交易保证金率为10%(手续费忽略)。

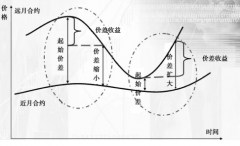

9月11日,经过盯市、研究、分析和思考,他们判断3月合约短期内会有一个下跌过程(见图6.6),于是在收盘前,甲、乙两位投资者均在7025.0点各自卖出了该合约一手。

图6.6 股指期货投机操作演示过程(一)

甲的可用剩余资金还有:80-21.075≈59万元,只动用了总资金的1/4左右,说明甲的操作风格比较稳健。

乙的可用剩余资金还有:30-21.075≈9万元,已动用了总资金的2/3还多,接近满仓操作,说明乙的操作风格比较激进。

两人都是在进行做空投机。其目的十分明确:等股指期货下跌后再买入平仓从而获取差价。然而,市场并未按他们所预期的那样运行。第二天,期指不跌反涨。账面已经出现了浮动亏损,这让他们有些坐卧不安。怎么办?此时投资者必须考虑两个问题:一是,如果有把握能够判断出未来行情走向的话,比如说做空投机错了,应该看涨,那么下个交易日就立即采取行动,及时改正错误,平掉空仓,再买进开仓反手做多,等待行情的上涨。但是,在大多数情况下投资者对行情的判断并无确切的把握,即心存侥幸,“也许明天会跌下去”,而且又担心反手做多后两面“挨耳光”,总想拖一拖再说。如果是这种情况,投资者必须考虑第二个重大问题,那就是如果明天行情继续上涨,向不利于我持仓的方向发展,我怎么办?我的最大忍受极限是多少?我要制订一个最坏情况下的应急预案,将亏损控制在我所能够承受的范围内。这在期货市场上就是我们常说的止损方案。有了止损方案,投资者才能安心持仓。

根据上述原则,两位投资者制订了一个止损方案。他们决定:如果未来期指向上突破7800.0点的前期高点,就表明涨势确立,则在收盘前买入平仓,止损出场,否则手中的空单持有不动。

经过6天的盘整,期指向上突破了7600.0点的前期高点,涨势十分明显(见图6.7),于是甲、乙两位投资者按照预定的止损方案,在收盘前以7867.0点价位买入平仓1手合约,从而了结了手中的头寸。本回合交易两位投资者各自亏损了:(7025r7867)×300×1=-25.26万元。

图6.7 股指期货投机操作演示过程(二)

可见,在股指期货投机交易中,资金管理是多么的重要!正因为甲在开始交易时采取了稳健的投机策略,没有重仓卖出3手而只建了1手仓,他才能在出现亏损的情况下得以再战,没有“伤筋动骨”。而乙因资金量小,采取接近满仓交易的策略赌性很大,一旦方向做反就血本无归,连扳本的机会都没有了。因此,小资金不适于做股指期货。

现在只剩甲还在股指期货市场打拼,而乙只能在一旁给他当参谋了。由于这次行情判断得十分正确,期指连续上涨,随后的第7个交易日时,甲又开始坐卧不安了。一是甲的账户上出现了较大的盈利,总担心到手的鸭子飞了,二是当天行情出现大幅震荡,经过连续数天的上涨,期指似乎有调整的迹象。出不出场?这是摆在甲面前的重大难题。

甲征询“参谋长”乙的意见。乙的态度十分坚决:平仓出场!理由是本次交易已将上次的亏损全补回来了,而且既然行情有回调的迹象,那“君子就别立危墙之下”,“三十六计走为上计”。甲被说得动了心。

甲刚要下单平仓时,无意中瞟了一眼行情。他突然想起了一件刻骨铭心的往事……

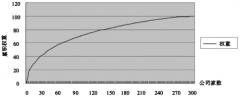

2001年,贵州茅台上市不久,甲和乙同时以每股37元的价格各买了1000股,但随之而来的却是漫漫熊途,股价一路下跌到23元多。甲和乙互相鼓励,没有割肉,挺过来了。两年后,当股价上涨到40元时,乙也像这次一样,认为涨得差不多了,将1000股悉数抛掉了,盈利近万元。甲却一直没有舍得卖出贵州茅台,直至今日,当初的不到4万元投资已经不知翻了多少倍,差不多增值到了100万元……

甲冷静下来,发现目前沪深300现货指数才4000多点,根据对本次大牛市的研究和判断,大盘上涨到5000点是很有把握的,不少分析人士都看到了8000点。经过慎重思考,甲没有平仓。

第二天,期指开盘大跌,乙大呼小叫,埋怨甲未听他的建议。甲也感到有些后悔。但尾市期指却再次拉起,多头气势强盛。甲长长地舒了口气。

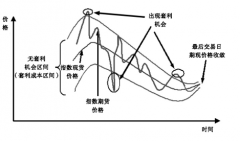

随后的几个交易日期指加速上涨(见图6.8)。这使甲深深体会到,投机交易者要想成为股指期货市场的佼佼者,必须具备三大素质:一是要理性、冷静、客观,准确判断市场走势,看准大势才能赚大钱,不能人云亦云,要形成自己的研究分析体系。二是要有强烈的风险控制意识和有效的风险控制手段,该止损时决不能手软。试想,如果在7025点卖出后,一直扛到现在而不止损,不仅现在不能反败为胜,80万元的资金将全部亏光都还不够。正是应验了期货市场上的一句至理名言:“不怕错,就怕拖。”三是要有较强的心理承受能力,在持仓方向有利的情况下要“敢于赚钱”,而不是被套后的“敢于赔钱”。

图6.8 股指期货投机操作演示过程(三)

究竟甲会采取哪个方案平仓呢?我们把这个悬念留给大家,见仁见智吧。请大家计算一下在不同价位出场后的总体盈利。

图6.8是不同交易行为及结果的示意。需要提醒大家的是:“止盈方案”或“止损方案”并不是最佳的交易方案,而是最坏情况下的风险控制方案,是在没有其他更好方案的情况下,投资者不得已必须采取的最后行动。